在金融市場中,「槓桿」是一個充滿誘惑卻又讓許多人聞之色變的詞彙。你可能聽過有人利用高槓桿一夜致富,也一定聽過有人因為濫用槓桿而傾家蕩產。

對於渴望加速資產累積的投資人來說,理解槓桿的本質是進入市場的第一堂必修課。本文將深入淺出地剖析高槓桿意思、運作原理、常見的高槓桿投資工具,以及至關重要的高槓桿操作心法,幫助你在追求獲利的同時,也能築起風險的防護網。

1. 什麼是高槓桿?深入解析高槓桿意思

在物理學上,阿基米德曾說:「給我一個支點,我可以撬動地球。」這就是槓桿原理的核心——以小搏大。

在金融領域,高槓桿意思指的是投資人透過借貸資金或使用衍生性金融商品,以較少的自有資金(保證金)來控制總價值較大的資產部位。簡單來說,就是運用財務操作放大你的購買力。例如,若你使用 10 倍的槓桿,這意味著你只需要支付 10% 的資金,就能控制 100% 的商品價值。

1.1. 財務槓桿與金融工具槓桿

我們常說的槓桿其實可以細分為兩種類型:

- 資產負債表槓桿:常見於企業或銀行利用舉債來擴大資產規模,目的是擴大資產收入與負債成本間的收益。這也是為什麼在金融危機中,銀行的高槓桿往往成為系統性風險的來源。

- 金融工具槓桿:這是個人投資者較常接觸的類型。由於金融自由化,衍生性商品如期貨、選擇權或差價合約(CFD)推陳出新,這類商品具有「以小搏大」的特性。投資人只需支付少許的保證金,就能操作數倍於本金的合約價值,這就是所謂的高槓桿交易。

2. 投資槓桿意思與運作原理

了解了基本定義後,我們進一步探討投資槓桿意思以及它是如何計算的。

2.1. 槓桿倍數與保證金的關係

槓桿倍數與保證金比例是密不可分的。計算公式通常為:

槓桿倍數 = 交易總價值 / 所需保證金

舉例來說,如果你想進行一筆價值 10 萬元的交易,而經紀商要求你提供 1 萬元的保證金,那麼你的槓桿倍數就是 10 倍(100,000 / 10,000 = 10)。

反過來說,保證金比例則是:(所需的保證金 / 交易總價值) x 100%。如果保證金比例是 1%,那麼槓桿倍數就是 100 倍。這意味著交易槓桿越高,你所需的初始資金就越少,資金的使用效率看似提高了,但背後潛藏的波動風險也隨之劇增。

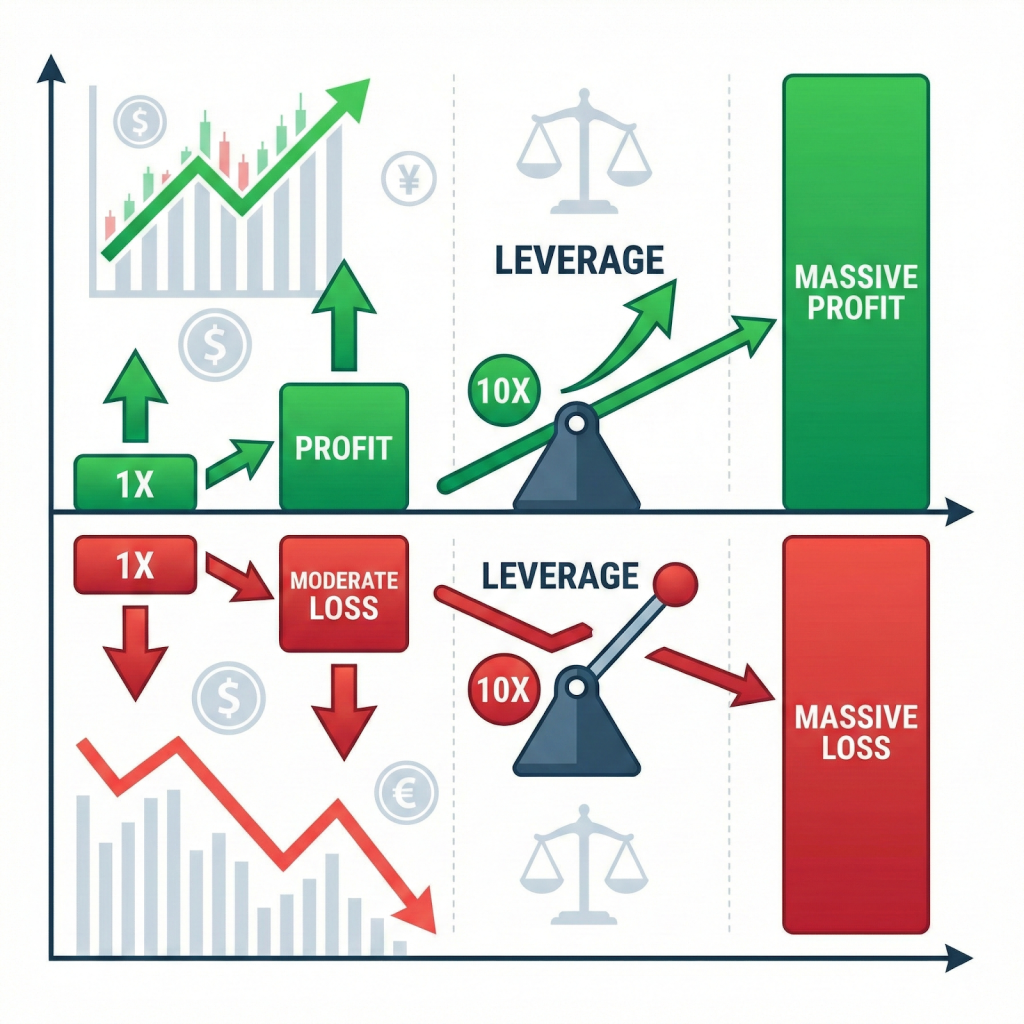

※ 實例試算:槓桿如何放大損益

假設你有 10 萬元資本:

- 不使用槓桿:直接買入股票,當股價上漲 10%,你獲利 1 萬元,報酬率為 10%。

- 使用 2 倍槓桿(融資):你實際控制了 20 萬元的資產。當資產上漲 10% 時,獲利金額變成 2 萬元。相對於你原始的 10 萬元本金,報酬率瞬間翻倍變成 20%。

然而,水能載舟亦能覆舟。若資產價格下跌 10%,在 2 倍槓桿下,你的虧損也會放大成 2 萬元,相當於損失了本金的 20%。若是更高倍數的槓桿,虧損速度將更加驚人,甚至可能導致本金歸零。

3. 常見的高槓桿投資工具與交易槓桿

市場上提供了多種具備交易槓桿特性的金融工具,每種工具的槓桿倍數與風險屬性皆不相同。

3.1. 外匯保證金 (Forex)

外匯保證金交易是全球最大的金融市場之一,也是極具代表性的高槓桿投資工具。外匯經紀商通常提供極高的槓桿,從 1:30 到 1:400 甚至更高都相當常見。

由於主要貨幣對(如歐元/美元)的每日波動幅度通常較小,為了獲取可觀利潤,交易者傾向使用高槓桿。例如,使用 1:100 的槓桿,交易一手(價值 10 萬美元)的合約僅需 1,000 美元保證金。這讓小資族也能參與龐大的外匯市場,但也極易因匯率的小幅反向波動而面臨追繳保證金的風險。

3.2. 差價合約 (CFD)

差價合約(Contract For Difference)是一種衍生性金融商品,買賣雙方約定支付標的資產在合約開立與平倉時的價差。CFD 不涉及實體資產的擁有權,且廣泛應用於股票、指數、商品及加密貨幣等標的。

CFD 的特色在於它是一種保證金交易,投資者須繳交相當於基礎資產一定比例(如 1%~30%)的保證金。這使得 CFD 成為靈活的交易槓桿工具,但也因為每日洗價結算的特性,若市場波動劇烈,投資人可能面臨頻繁的補錢壓力。

3.3. 期貨與選擇權

期貨(Futures)與選擇權(Options)是標準化的衍生性商品。

- 期貨:具有固定的槓桿倍數,通常在 10 倍至 20 倍之間。例如台指期貨,投資人支付原始保證金即可操作一口高價值的合約。

- 選擇權:機制更為複雜,買方支付權利金取得權利,其槓桿效果可能高達數十倍甚至百倍。雖然選擇權買方風險有限(最多損失權利金),但賣方若無避險,在極端行情下可能面臨無限大的風險。

3.4. 股票融資

對於股市投資人來說,融資買進是最熟悉的槓桿操作。一般上市股票融資成數約為 6 成(自備 4 成),約等於 2.5 倍槓桿。雖然相比外匯或期貨,股票融資的槓桿倍數較低,但若遇到股價連續跌停,仍會面臨「斷頭」(強制平倉)的風險。

4. 高槓桿操作的風險管理與實戰心法

進行高槓桿操作,就像是駕駛一輛沒有速限的跑車,速度雖快,但稍有不慎便會車毀人亡。以下是幾點關鍵的風險管理心法。

4.1. 雙面刃效應:放大獲利也放大虧損

高槓桿的最大特徵就是「損益放大」。許多新手只看到獲利翻倍的可能,卻忽略了虧損同樣會翻倍。舉例來說,若使用 30 倍槓桿,只要標的資產價格反向波動 3.33%(100/30),你的本金就會全部賠光。這種對市場波動極度敏感的特性,要求交易者必須具備極強的心理素質與資金控管能力。

4.2. 避免「斷頭」與追繳保證金的策略

當市場價格不利於你的交易方向,導致帳戶淨值低於維持保證金時,券商會發出「追繳保證金通知」(Margin Call)。若無法在規定時間內補足資金,你的部位將被強制平倉(斷頭),實現虧損。

為了避免這種情況,高槓桿操作的關鍵在於**「不將槓桿用滿」**。即便經紀商提供 100 倍槓桿,你不必真的下滿倉位。保留充裕的閒置保證金,能讓你在市場震盪時有更多的緩衝空間。

4.3. 巴菲特的忠告:高槓桿的代價

股神巴菲特曾多次提醒投資人關於槓桿的危險。他在股東信中提到:「高槓桿是雙面刃,錯一次就很痛。」即使是經營良好的銀行或企業,若過度依賴高槓桿,一旦資產價值出現小幅減損(例如 5%),股東權益就可能歸零。對於個人投資者而言,千萬不要為了追求短期暴利而將自己置於「只要一次錯誤就無法翻身」的險境。

4.4. 設定停損與風險報酬比

在高槓桿投資中,嚴格執行停損是生存的唯一法則。你必須在進場前就設定好止損點,限制每一筆交易的最大虧損(例如不超過總資金的 2%)。此外,了解不同商品的波動性也至關重要。波動大的商品(如加密貨幣)應降低槓桿倍數;波動小的商品(如部分外匯)才適合適度提高槓桿。

5. 新手如何安全使用高槓桿?

高槓桿本身並非惡魔,它只是一項中性的金融工具。它能幫助資金有限的投資者提高資金利用率,甚至進行避險操作。然而,問題往往出在投資者缺乏正確的風險意識與操作紀律。

對於新手而言,若想嘗試高槓桿操作,建議從模擬帳戶開始練習,熟悉保證金計算與市場波動的影響。在進入實戰時,應從低倍數槓桿開始,並永遠保留足夠的緩衝資金。記住,投資的目標是長期生存與獲利,而不是在一次賭注中耗盡所有籌碼。

請隨時警惕:槓桿越高,容錯率越低。

○ 延伸閱讀│槓桿比率是什麼?詳解公式計算、保證金制度與資深投資人的投資風險評估

○ 延伸閱讀│槓桿投資從定義、槓桿操作風險到生命週期槓桿投資法,以小搏大關鍵就在這!

本內容僅作為參考資訊,不能視為任何形式之金融、投資或專業建議。文中所表達之觀點不代表 Moneta Markets 或作者對任何特定投資產品、策略或交易之推薦。請勿僅依據本資料作出投資決策,如有需要,請諮詢獨立之專業顧問。